Crescita del 3% del Pil con la blockchain? E’ una possibilità concreta, almeno per la Banca Centrale d’Inghilterra, secondo cui la creazione di una criptovaluta digitale emessa dalla Banca Centrale l’incidenza sul prodotto interno lordo potrebbe raggiungere questi livelli. Non a caso ne dà conto il sito del World Economic Forum (WEF).

E’ quanto emerge da uno studio prodotto dalla Banca Centrale di Londra, per esplorare cosa potrebbe succedere con l’introduzione di una criptovaluta ufficiale, mai esistita prima. Secondo i modelli teorici realizzati, sono due i vantaggi che si potrebbero riscontrare se il 30% del Pil nazionale fosse rappresentato da valuta digitale.

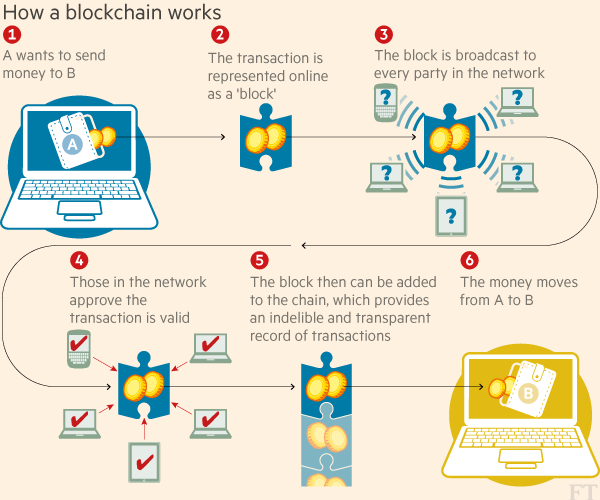

- Un incremento del 3% del Pil, appunto, dovuto in primo luogo alla diminuzione dei tassi d’interesse e fiscali ma anche alla flessione dei costi della transazione. La criptovaluta digitale, rispetto al denaro, non ha bisogno di intermediari per concludere le transazioni, perché la valuta digitale passa direttamente da una parte all’altra.

- La valuta digitale potrebbe inoltre contribuire alla stabilizzazione dell’economia perché darebbe alle banche centrali uno strumento in più con cui controllare la propria valuta. Il che sarebbe una misura particolarmente efficace in tempi di shock economici, come la Brexit.

- Altri benefici della valuta digitale riguardano la maggior trasparenza.

Recentemente, J. Christopher Giancarlo, commissario della US Commodity Futures Trading Commission, ha detto che durante la crisi finanziaria, il fattore più critico è stata la mancanza di visibilità e trasparenza sull’esposizione creditizia della controparte fra un istituto finanziario e un altro. A distanza di qualche anno, il problema della trasparenza resta insoluto ma “la blockchain (la tecnologia dietro all’utilizzo delle valute digitali) oggi è in grado di fornire questa visibilità (insieme alle protezioni necessarie per la privacy)”.

La Banca d’Inghilterra analizza poi i possibili aspetto negativi legali all’introduzione di una criptovaluta centrale, in primo luogo quelli inerenti alla transizione verso un regime fiscale e finanziario differente.

Tuttavia, “questa tecnologia potrebbe rappresentare un’occasione per migliorare l’efficienza, la resilienza e l’accessibilità di sistemi che rendono più semplici le transazioni monetarie e finanziarie”, conclude il report.

Perché la Banca guarda alla moneta digitale?

Le criptovalute esistono già. Il Bitcoin è la prima valuta digitale ed è basata sulle blockchain, una tecnologia che secondo gli esperti ha la stessa portata dirompente che ebbero le email come modalità di comunicazione, consentendo il passaggio dalla posta tradizionale (che ci mette giorni se non settimane per arrivare a destinazione) alla comunicazione pressoché istantanea.

In primo luogo, la blockchain permette di eliminare l’intermediazione nelle transazioni, sfruttando un software che consente alle persone di connettersi in modo diretto (peer-to-peer) e per questo a costi ridotti. Se ne sono accorti in moti. La società Blockchain ha recentemente raccolto 30 milioni di dollari in fondi freschi versati fra gli altri da investitori come Richard Branson e Bill Gates.

Le valute digitali offrono accesso ad una moneta governata da un fornitura predeterminata di denaro (i Bitcoin sono creati ad un ritmo predefinito e decrescente, c’è soltanto una quantità limitata di bitcoin in circolazione). In più, i bitcoin funzionano con un sistema di pagamento completamente nuovo (blockchain) che secondo le analisi più diffuse è migliore del sistema bancario esistente.

blockchain

La Banca d’Inghilterra non è la prima a valutare la blockchain

La Banca d’Inghilterra non è la prima banca centrale a pensare seriamente a questa tecnologia. In precedenza, ci ha già pensato la Banca Centrale del Canada, per rendere i sistemi core più efficienti e competitivi.

A susictare interesse soprattutto la tecnologia DLT (Distributed Ledger Technology), il protocollo alla base del bitcoin, sui cui stanno lavorando in Canada tenuto conto delle ampie conseguenze regolatorie e operative legate ad una sua introduzione.La banca ha siglato un accordo con Payments Canada, le banche nazionali e R3, un consorzio di istituti finanziari che stanno conducendo ricerche applicate sul sistema DLT.

Un fresco report del World Economic Forum prevede che la bitcoin alla fine occuperà un ruolo centrale nel sistema finanziario globale.

Ma per ora siamo ancora in fase di studio, gli ostacoli da superare sono ancora molti prima che il sistema finanziario decida di rinunciare al denaro cash. Ma il digitale avanza.

- Blockchain, oltre il bitcoin. Ecco come la usano Stati e Governi

- Blockchain, vantaggi per le aziende

- Blockchain a rischio sicurezza?

- Blockchain, ostacoli alla sua adozione

- Blockchain, cinque tecnologie da tenere sott’occhio

- Blockchain: il matrimonio con le banche non è dietro l’angolo (o non si può fare?)

- Blockchain: non è (ancora) la panacea per il sistema finanziario

- Blockchain, banche al lavoro su piattaforma open source

- Blockchain in crescita fra i tech trend del futuro

- Blockchain: risparmi potenziali di 15 miliardi all’anno per il settore bancario