Rubrica settimanale SosTech, frutto della collaborazione tra Key4biz e SosTariffe. Per consultare gli articoli precedenti, clicca qui..

Dopo i dati forniti da SumUp sull’incrementi dei pagamenti digitali nel settore turistico, anche l’Osservatorio Innovative Payments della School of Management del Politecnico di Milano conferma il successo di questo tipo di transazioni: nel primo semestre del 2023, infatti, si è registrata una crescita del +13% rispetto all’anno precedente, con una quota di pagamenti digitali pari a 206 miliardi di euro. Tra i pochi settori che nella pandemia non hanno trovato uno stimolo e non freno, quello dei mobile payments si è avvantaggiato delle modalità contactless che hanno mostrato i loro vantaggi non solo in termini di comodità e immediatezza, ma anche di igiene, soprattutto in un Paese come il nostro che pagava un grave ritardo nei confronti del resto dell’Unione europea. Tuttavia, l’impulso dovuto dal COVID-19 si sta esaurendo; come per altri settori – come ad esempio gli acquisti online – ora la sfida è verificare se l’uso si manterrà su questi livelli oppure no. I dati dell’Osservatorio PoliMi, in questo senso, sembrano confortanti, pur registrando un rallentamento negli incrementi: si calcola che le transazioni digitali a fine anno potrebbero infatti arrivare a sfiorare il transato in contanti, con un valore complessivo sui dodici mesi tra i 425 e i 440 miliardi.

Scontrini sempre più digitali, ma la spesa è minore

Analizzando la crescita percentuale rispetto al 2022, il dato che si ricava parla di un ritorno verso i livelli pre-pandemici, quando il tasso di incremento annuale, relativo agli anni 2016-2019, si aggirava intorno al +10,5%. Insomma, se il sorpasso sul contante non ci sarà quest’anno è comunque questione di mesi, anche guardando quanto sono cresciute in termini numerici le transazioni effettuate, arrivate a 4,5 miliardi (+17,6%). In calo – probabilmente anche per l’aumento dell’inflazione, verso la quale anche in queste settimane vengono varate misure di contrasto, come il carrello tricolore – l’ammontare medio degli scontrini, oggi a 45,7 euro contro i 47,5 euro di dodici mesi fa. D’altra parte, anche se i conti correnti sono più leggeri, gli operatori di telefonia mobile continuano a incrementare il loro impegno nei pagamenti digitali, anche se non mancano i passi indietro (come il servizio TIM Pay, basato su Hype, ora non più attivabile; per conoscere tutte le alternative nelle offerte mobili, basta consultare il comparatore di SOSTariffe.it).

Gli smartphone e gli smartwatch non frenano

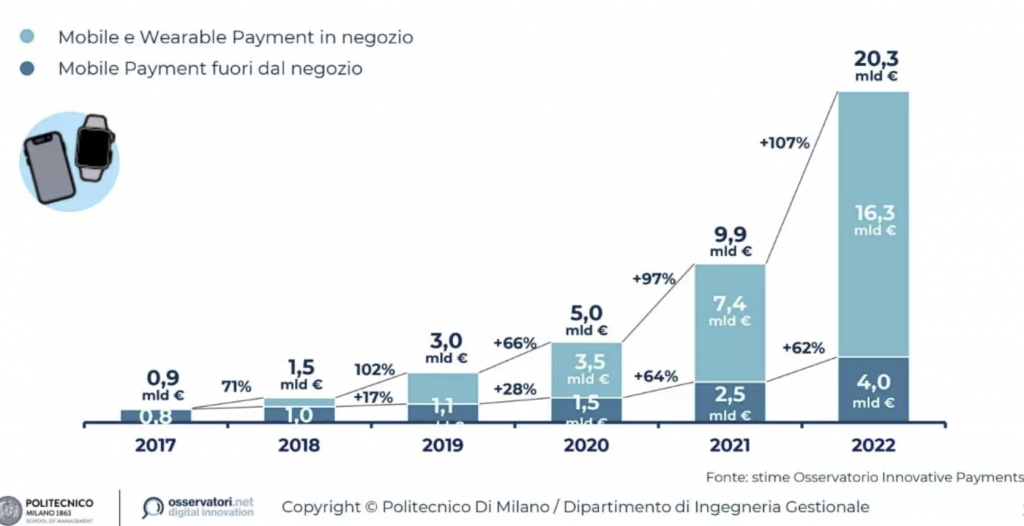

Secondo quanto dichiarato da Ivano Asaro, direttore dell’Osservatorio Innovative Payments, «I pagamenti con carta crescono più dell’inflazione, stimata da Istat al +6,4% a giugno 2023, e questo significa che gli italiani continuano a usare sempre di più i pagamenti elettronici. Senza ulteriori effetti esogeni o misure mirate all’adozione degli strumenti di pagamento digitali, però, la crescita andrà ad assestarsi nei prossimi anni ai livelli pre-pandemici». Ci vuole quindi uno stimolo anche a livello statale, anche se l’attuale governo, almeno a giudicare dalle prime scelte, sembra essere meno intenzionato a facilitare l’addio alle transazioni in contante. C’è poi da considerare che un certo calo è fisiologico, quando lo strumento – come i pagamenti contactless, il cui +25% per un totale di 100 miliardi di valore appare sicuramente un dato positivo, ma è comunque un tasso di incremento inferiore rispetto a quello del periodo pandemico – si avvicina al suo massimo grado di penetrazione. In certe fasce sociali, soprattutto con un grado d’istruzione medio-basso ed età avanzata, lo “zoccolo duro” di chi continua a preferire il contante è assai difficile da scalfire, sebbene i pagamenti fisici con carta siano ormai arrivati al 70%. Ancora in fase di espansione senza rallentamenti, invece, è il mercato delle transazioni in prossimità per mezzo di smartphone e dispositivi indossabili come gli smartwatch: qui il transato del primo semestre è arrivato a 12,2 miliardi di euro, e la crescita è stata addirittura del +97%, mentre il numero delle transazioni ha toccato quota 450 milioni (+108%).

Compra ora e paghi dopo, ma i tempi non sono rosei

Se c’è un trend innovativo di cui tener conto in questi mesi, rispetto al passato, questo è certamente il Buy Now, Pay Later. Sempre più spesso, quando stiamo per cliccare sul tasto “Acquista” per una transazione online, vediamo proposte di dilazioni a tasso zero, rateizzazioni e altri meccanismi che consentono di rimandare a più tardi l’intero pagamento del bene o del servizio che intendiamo comprare; va però segnalato che, secondo l’Osservatorio, la situazione economica internazionale non è delle più favorevoli per gli operatori che agiscono in questo settore, visto che sta drasticamente diminuendo la disponibilità di liquidità gratuita, a causa dell’aumento dei tassi d’interesse. Questo per forza di cose spinge a rimodulare le proprie offerte e – come tutti quelli che, di fatto, sono prestiti – renderle un po’ meno appetibili per i clienti, i quali d’altra parte spesso non hanno alternative se non dilazionare il pagamento, vista la perdita di potere d’acquisto. E qui spunta un’altra criticità, ossia il possibile aumento degli insoluti, che metterebbe davvero a dura prova il settore; una situazione che in Italia ancora non si sta verificando, visto che questa modalità di pagamento da noi è ancora agli esordi, ma che le ricerche internazionali hanno riscontrato altrove. Secondo Matteo Risi, Ricercatore Senior dell’Osservatorio Innovative Payments, una delle chiavi sarà l’esito delle discussioni sulle nuove direttive europee in materia di credito al consumo: «Una revisione di questa direttiva è senza dubbio necessaria per tutelare i consumatori e regolare il mercato, ma a seguito di queste modifiche il modello di business di molti servizi BNPL, basato su una User Experience semplice e veloce, potrebbe subire dei cambiamenti».

Lotta all’evasione, ma senza addio al contante

E che risultati si hanno sul fronte della lotta all’evasione fiscale, visto che da sempre uno dei vantaggi più lodati dei pagamenti digitali è la loro tracciabilità, con conseguenti difficoltà per chi vuole pagare in nero o comunque evadere le tasse? Secondo l’Osservatorio, il 35,3% del transato in contante non viene dichiarato, e nel 2019 il totale mancato gettito legato ai pagamenti è stato pari a 36,9 miliardi di euro tra IVA, IRPEF e IRES. Una cifra enorme, che allo Stato servirebbe eccome; ecco perché Valeria Portale, direttore dell’Osservatorio Innovative Payments, incoraggia a proseguire il supporto ai mobile payments per la lotta contro l’evasione, senza però vietare o eliminare il contante, «perché non bisogna dimenticare che quest’ultimo svolge una funzione di inclusione fondamentale. Si tratta di ridurne l’utilizzo per contrastarne gli effetti negativi».