Qualcosa di nuovo si muove nell’aria, o meglio, nel settore bancario. E mentre in Italia si discute il salvataggio di Banca Etruria e il Boschi-gate, il resto del mondo va avanti, procedendo a passo svelto verso il futuro.

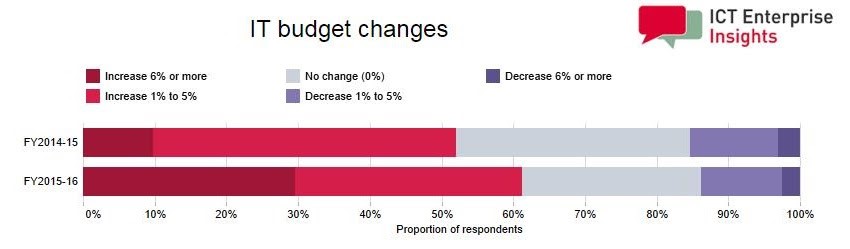

Secondo l’autorevole voce di Ovum, società di consulenza britannica specializzata in ambito IT, media e telecomunicazioni, nel 2016 il 61% delle banche, in tutto il globo, aumenterà gli investimenti nelle nuove tecnologie di pagamento. Questo dato rappresenta un vero salto rispetto all’anno corrente, in cui solo il 52% aveva dichiarato un aumento della propria spesa nell’IT.

Secondo Ovum questa “spinta sull’acceleratore” è stata una scelta forzata, date le incredibili trasformazioni nel mercato dei pagamenti: tra la crescente enfasi sulla sicurezza di dati e transazioni, il sempre mutevole comportamento dei consumatori, le nuove app che permetto di effettuare pagamenti in versione mobile, per non parlare delle sfide create dalle nuove tecnologie, come Blockchain, ossia il più popolare portafoglio per bitcoins.

Secondo Gilles Ubaghs, Senior Analyst di Ovum: “L’ammontare degli investimenti nei metodi di pagamento è stato alto negli ultimi anni per diverse ragioni, in primo luogo per assecondare e accompagnare la crescita delle transazioni in formato elettronico e su internet, e dunque per sostituire le ormai obsolete piattaforme ed infrastrutture di pagamento. Nel 2016 questo trend positivo raggiungerà vette di spesa ancor più elevate”.

Dato il volume crescente di trasferimenti di denaro, soprattutto online con richiesta di pagamento immediato, ad oggi la priorità per le banche è quella di aumentare la sicurezza delle transazioni, argomento delicato che interessa un po’ tutti, dalle imprese ai cittadini.

Pertanto il 70% delle stesse sta puntando su strumenti anti-frode all’avanguardia per la protezione di dati sensibili. In tale direzione, un ancor più coraggioso ed avanzato 34% sta studiando ed implementando tecnologie biometriche.

Inoltre, l’inaspettato fallimento di una piattaforma come Apple Pay, che permette a tutti i possessori di un dispositivo Apple compatibile di pagare tramite smartphone, tablet o watch, ha insegnato alle banche una preziosa lezione, ossia che anche una buona tecnologia animata dalle migliori intenzioni, volte alla semplificazione, resta vana se non utilizzata dagli utenti finali. Che vanno educati all’uso e che devono cogliere, comprendere, ma soprattutto condividere il bisogno che si sta risolvendo. Ed in tal senso, come afferma Gilles Ubaghs, questa volta, anche la Apple, nonostante il suo tocco magico, ha fallito.

Non solo però i consumatori vanno educati alla comprensione di queste metodologie di pagamento digitale ma anche le piccole e medie imprese, d’altra parte, devono comprendere i vantaggi che ne derivano ed incorporarle appieno, nell’attesa che il piano normativo si faccia più chiaro.

Ed è appunto per questo che le banche devono svolgere proprio il ruolo di traghettare i diversi stakeholders verso il futuro dell’eBanking, preparandosi al meglio e cogliendone tutte le opportunità.