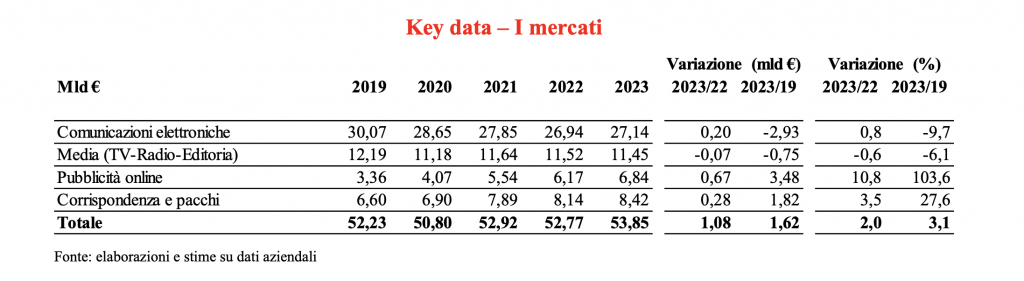

In base ai dati elaborati dall’Autorità, il valore complessivo delle aree economiche di interesse dell’Autorità (comunicazioni elettroniche, televisione in chiaro e a pagamento, radio, editoria quotidiana e periodica, pubblicità online, servizi di corrispondenza e consegna pacchi) è valutabile, nel 2023, in 53,85 miliardi di euro, in crescita su base annua del 2,0% e del 3,1% con riferimento al 2019 (anno d’inizio del periodo analizzato).

La variazione complessiva è pari a 1,08 miliardi su base annua, e di 1,62 miliardi rispetto al 2019, ma guardando ai singoli mercati si osservano dinamiche assai differenziate.

Negli ultimi cinque anni (2019-2023), le risorse delle comunicazioni elettroniche si sono ridotte di circa 2,93 miliardi di euro (da 30,07 a 27,14 miliardi di euro), di cui oltre il 90% ascrivibile alla riduzione dei ricavi dei servizi su rete mobile, un mercato caratterizzato da un’accentuata pressione competitiva.

La spesa finale della clientela residenziale e affari nel 2023 è cresciuta dello 0,8% su base annua, mentre rispetto al 2019 la flessione è del 9,7% (-2,39 mld €).

Tra il 2019 ed il 2023 i ricavi della televisione crescono, nel complesso, di circa 200 milioni di euro (passano da 8,03 a 8,24 miliardi di euro), ma senza l’apporto dei servizi a pagamento via web la riduzione sarebbe nell’ordine di 1,15 miliardi di euro (-15,1%).

Le risorse della radio (circa 630 milioni nel 2023) non mostrano mutamenti significativi, mentre quelle dell’editoria quotidiana e periodica si sono ridotte, nell’intero periodo considerato, di circa 900 milioni di euro (da 3,47 a 2,58 miliardi di euro, -25,7%).

Allo stesso tempo, il valore della pubblicità online è più che raddoppiato, passando da 3,36 miliardi di euro stimati per il 2019 a 6,84 miliardi di euro del 2023, con la componente ascrivibile alle sole piattaforme valutabile nel 2023 in circa 5,83 miliardi di euro (in crescita del 12,4% su base annua e del 122% rispetto ai valori del 2019).

Il settore postale nel suo complesso nel 2023, raggiungendo un valore di 8,42 miliardi di euro, è cresciuto del 3,5% rispetto al 2022 e del 27,6% rispetto al 2019.

Profondi mutamenti hanno caratterizzato le dinamiche dei servizi di corrispondenza e di consegna pacchi, con i primi che nell’intero periodo esaminato evidenziano una flessione del 22,7% (da 2,23 a 1,72 miliardi di euro) e i secondi che, corrispondentemente, crescono del 53,1% (da 4,38 a 6,70 miliardi di euro).

I ricavi relativi alle attività domestiche (mittente e destinatario nazionali) nell’intero periodo considerato hanno registrato un incremento del 29,3% (da 4,76 a 6,16 miliardi di euro), mentre quelli transfrontalieri hanno visto una crescita del 23,1% (da 1,84 a 2,26 miliardi di euro).

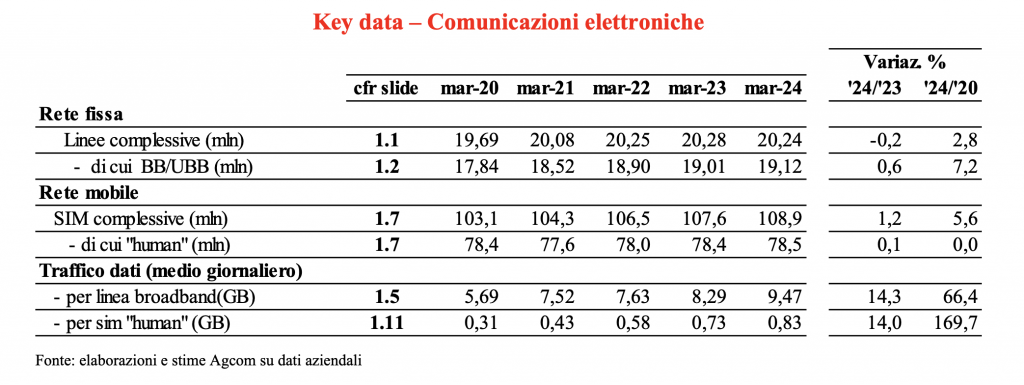

FTTH, 1 milione di accessi in più rispetto all’anno scorso

A fine marzo 2024 nella rete fissa gli accessi complessivi mostrano un marginale aumento (+58 mila accessi) su base trimestrale, attestandosi intorno ai 20,24 milioni di linee.

Le linee in rame si sono ridotte di circa 195 mila unità su base trimestrale e di 763 mila rispetto al marzo 2023. Nell’ultimo quadriennio sono diminuite di 5,31 milioni di accessi.

Pur se in flessione su base annua (-504 mila linee), gli accessi FTTC rappresentano circa il 48% della base clienti complessiva. Quelli FTTH crescono di 299mila unità nel primo trimestre dell’anno e di 1,02 milioni su base annua, mentre rispetto al marzo 2020 l’incremento è di 3,54 milioni di linee.

In aumento, anche se in misura più contenuta (circa 170 mila unità su base annua), risultano le linee Fixed Wireless Access che, a fine marzo 2024, sono pari a 2,2 milioni di accessi.

Le linee broadband complessive sono stimate in circa 19,12 milioni di unità, risultando in crescita sia su base trimestrale (+100 mila linee circa), che su base annua (+110 mila); nel primo trimestre 2024 la flessione delle linee DSL (-615 mila unità) è stata pertanto più che controbilanciata dalla crescita delle linee in altra tecnologia.

Le dinamiche illustrate indicano un consistente aumento delle prestazioni in termini di velocità di connessione commercializzata: il peso delle linee con velocità pari o superiori ai 100 Mbit/s è salito, tra il marzo 2020 e quello 2024 dal 43,0% al 74,4%. Da evidenziare la crescita del peso delle linee commercializzate con capacità trasmissiva ≥1GB/s, passato, corrispondentemente, dal 6,2% al 23,6% nel periodo 2020-2024.

Contemporaneamente, continua la crescita del consumo di dati: in termini di volume complessivo, il traffico medio giornaliero nel primo trimestre 2024 ha segnato una crescita del 14,8% rispetto al corrispondente valore del 2023, segnando, allo stesso tempo, un +158% rispetto al corrispondente valore del pre-pandemico 2019. Ciò si riflette sul traffico giornaliero per linea broadband; i dati unitari di consumo, infatti, sono più che raddoppiati nel periodo 2019 – 2024, passando da 4,09 a 9,47 GB per linea in media al giorno.

Riguardo al quadro competitivo degli accessi broadband e ultra-broadband, a fine marzo 2024, Tim si conferma il maggiore operatore con il 37,3% degli accessi, seguito da Vodafone con il 16,4% e da Wind Tre e Fastweb rispettivamente con il 14,2% ed il 13,5%; seguono Tiscali (3,6%), Eolo e Sky Italia (entrambi al 3,5%). E’ da segnalare come Sky Italia, tra i principali player presenti sul mercato, è quella che ha mostrato su base annua il maggiore dinamismo guadagnando 0,7 punti percentuali. Forte dinamismo caratterizza anche il segmento degli operatori di minori dimensioni che si valuta rappresentino l’8% del mercato.

Relativamente all’assetto competitivo del segmento delle linee in fibra, Tim detiene il primo posto con il 26,4% del mercato, ed è seguita da Vodafone (18,2%), Wind Tre (18,0%), Fastweb (16,2), Sky Italia (5,5%), mentre è da segnalare la crescita di Iliad che con un aumento su base annua di 1,6 punti percentuali giunge a rappresentare il 5,0% del mercato.

Nella rete mobile, a fine marzo 2024, le sim attive (Human e M2M) sono 108,9 milioni, in crescita di circa 1,3 milioni di unità su base annua. Più in dettaglio, le sim M2M mostrano un incremento superiore a 1,2 milioni di unità, mentre quello delle Human (cioè, “solo voce”, “voce+dati” e “solo dati” che prevedono iterazione umana) è stato pari a circa 60 mila sim.

Le linee Human sono rappresentate per l’86,4% dall’utenza residenziale, mentre, con riferimento alla tipologia di contratto, poco meno del 90% dei casi ricade nella categoria “prepagata”.

Relativamente alle sim complessive, Tim è il leader di mercato con il 27,5%, seguita da Vodafone con il 26,8%, Wind Tre con il 23,8% e Iliad che raggiunge il 10,1%.

Considerando il solo segmento delle sim “human”, Wind Tre rimane il principale operatore con il 24,4%, seguita da Tim con il 23,9%, Vodafone con il 21,4% e Iliad che, con una crescita di 1,5 punti percentuali su base annua, raggiunge il 14,0%; con quote inferiori seguono PostePay (5,4%), Fastweb (4,8%) e CoopVoce (2,8%).

Sono valutabili in oltre 58 milioni le sim “human” che hanno prodotto traffico dati nel corso del primo trimestre del 2024, valore superiore di circa 2,2 milioni di unità rispetto al corrispondente periodo del 2023.

Nel periodo gennaio-marzo 2024 il traffico dati giornaliero della telefonia mobile è cresciuto su base annua del 16,9% e di oltre il 350% rispetto al 2019. Corrispondentemente, il consumo medio unitario giornaliero nel primo trimestre dell’anno è stimabile in circa 0,83 GB, in crescita del 14,0% rispetto al 2023 e di oltre il 300% nei confronti del corrispondente periodo del 2019, quando il consumo giornaliero di dati risultava stimabile in 0,19 GB.

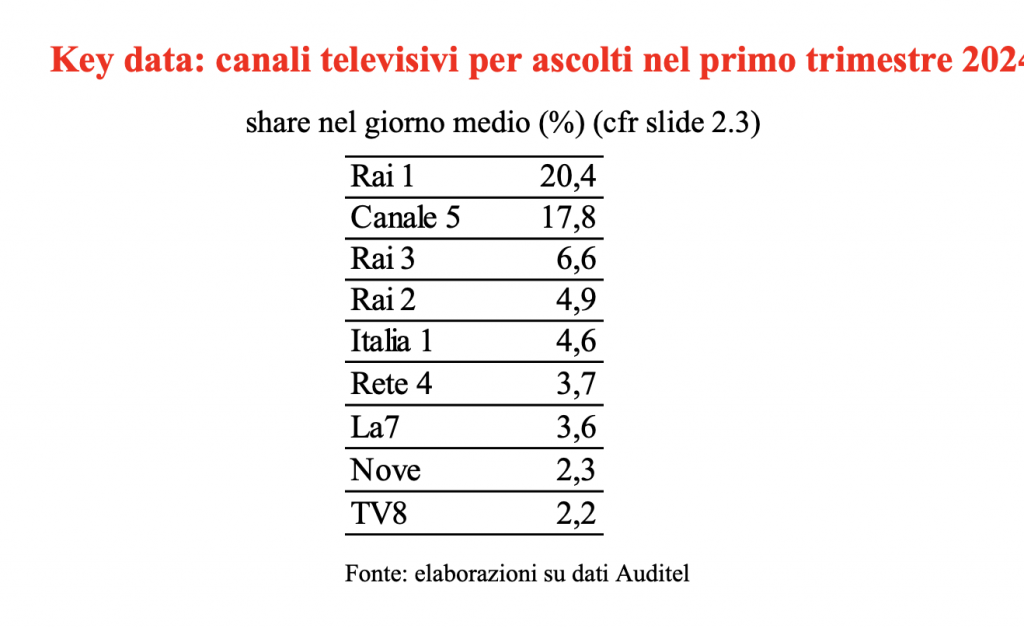

TV, Rai1, Canale5 e Rai3 i canali più visti

Nel settore televisivo gli ascolti medi giornalieri relativi al primo trimestre del 2024 rispetto al corrispondente periodo del 2023 non mostrano sostanziali variazioni sia nell’ “intero giorno” (si confermano 9,06 milioni di spettatori) sia nella fascia oraria “prime time” (da 21,02 a 20,96 milioni di spettatori, -0,3%).

Ampliando l’arco temporale dell’analisi al 2020 (anno caratterizzato dai picchi di ascolti dovuti alla pandemia), gli ascolti medi del 2024 si sono ridotti, nell’“intero giorno” e nella fascia “prime time”, rispettivamente di 2,11 milioni (-18,9%) e di 4,33 milioni di unità (-17,1%).

Tuttavia, se si considera il pre-pandemico 2019, anche se con intensità minore, si conferma il tendenziale calo degli ascolti della televisione generalista: in questo caso la riduzione dei telespettatori è di 1 milione nel giorno medio e di 2,8 nella fascia “prime time.

Con riferimento ai principali gruppi televisivi, gli spettatori medi giornalieri nell’“intero giorno”, i primi tre mesi del 2024 vedono Rai superare Mediaset (3,46 vs 3,35 milioni di spettatori), con la concessionaria pubblica che rispetto al 2023 perde circa 100 mila ascolti giornalieri (-2,7%) mentre quelli di Mediaset mostrano una più contenuta flessione pari a 50 mila telespettatori (-1,6%). Ampliando l’arco temporale dell’analisi, tra il 2020 e il 2024 Rai perde 1,04 milioni telespettatori (-23,1%) mentre per Mediaset si registra una più contenuta riduzione di circa 530 mila telespettatori (-13,6%).

Con riferimento allo share, nel primo trimestre 2024 Rai supera Mediaset di 1,2 punti percentuali (38,1% contro il 36,9%), mentre nel 2020 la quota di Rai risultava superiore di 5,6 punti percentuali (40,2% contro il 34,7%).

Dopo i due principali gruppi televisivi seguono, nel primo trimestre 2024, WB/Discovery che con circa 800 mila spettatori giornalieri mostra una crescita del 15,3% su base annua, Comcast/Sky i cui ascolti (intorno ai 640 mila spettatori) rispetto al 2023 mostrano un lieve aumento (+1,1%) e Cairo Communication/La7 che cresce dell’8,6% (da 340 a 360 mila telespettatori circa).

Nella fascia “prime time”, nei primi tre mesi del 2024, Rai si conferma principale editore televisivo con ascolti medi giornalieri pari a 8,28 milioni (39,5% share), contro i 7,46 di Mediaset (35,6% share).

La flessione degli spettatori, rispetto al corrispondente periodo del 2023, risulta pari a 280 mila per Rai e a 380 mila per Mediaset. La distanza negli ascolti tra i due gruppi passa, tra il 2023 ed il 2024, da 730 a circa 820 mila unità, distanza che nel 2020 risultava pari a 1,46 milioni di telespettatori giornalieri, con Rai che registrava 10,45 milioni di telespettatori e Mediaset 8,99 milioni.

WB/Discovery con 1,81 milioni di ascolti giornalieri (+30,3% su base annua) ha “sorpassato” Comcast/Sky i cui ascolti (1,48 milioni giornalieri, +1,1%) non mostrato variazioni di rilievo rispetto al 2023.

Il gruppo Cairo Communication/La 7 nel “prime time” registra ascolti pari a 1,19 milioni (+17,0%), in aumento di circa 170 mila ascoltatori rispetto al 2023.

Gli ascolti degli altri gruppi televisivi nel primo trimestre del 2024 hanno mostrato, su base annua, un leggero aumento (+10 mila ascolti) nell’“intero giorno” ed una riduzione di pari ampiezza nel “prime time”. Tra il 2020 ed il 2024 il loro peso sugli ascolti complessivi nella fascia oraria “intero giorno” è sceso dal 5,8% al 5,1% e dal 4,1% al 3,5% nel “prime time”.

Con specifico riferimento all’andamento dei principali canali dei gruppi editoriali analizzati (Rai 1, Rai 2, Rai 3, Rete 4, Canale 5, Italia 1, La7, TV8 e Nove), complessivamente nella fascia “intero giorno”, su base annua, nel 2024 si osserva una lieve diminuzione di 40 mila spettatori (da 6,04 a 5,99 milioni) con flessioni per Rai 3 (-9,5%), Rai 2 (-3,0%), Canale5 (-2,0%). TV8 non mostra variazioni di rilievo, mentre La7 e “Nove”, evidenziano una crescita degli ascolti rispettivamente del 10,0% e del 32,5%.

Con riferimento ai primi tre mesi del 2020, i tre canali della concessionaria pubblica riducono gli ascolti di 770 mila spettatori (-21,1%), quelli Mediaset di 550 mila unità (-18,9%), mentre i canali La7, TV8 e Nove in media mostrano complessivamente una più limitata flessione di 130 mila telespettatori giornalieri (-14,6%).

Piattaforme online, Facebook cresce solo dello 0,7%. Instagram +4%, TikTok +7,4% e X +2,4%

Analizzando i dati di utilizzo delle principali piattaforme online, nel mese di marzo 2024, oltre 44 milioni di utenti unici hanno navigato in rete, in media ciascuno per un totale di 73 ore e 35 minuti. Ai primi posti della graduatoria si confermano l’insieme di siti web e applicazioni che hanno a riferimento i big player internazionali (Alphabet/Google, META/Facebook/Instagram, Amazon, Microsoft), seguiti dalle piattaforme afferenti ad alcuni gruppi editoriali nazionali (Cairo Communication/Rcs Mediagroup, GEDI Gruppo editoriale, Fininvest/Mondadori).

Con riferimento all’andamento delle audience dei siti e applicazioni di informazione generalista, lo scorso marzo si sono registrati 37 milioni e 487 mila utenti unici, con una flessione del 2,2%, pari a 830 mila visitatori in meno rispetto a marzo 2023. Più specificamente, con circa 29 milioni e 305 mila utenti unici, quello del “Corriere della Sera” è risultato il sito (e relative applicazioni) maggiormente frequentato (-4,0% rispetto a marzo 2023), seguito da “La Repubblica” (28 milioni e 246 mila utenti, -6,4%) e “Fanpage” (22 milioni e 72 mila internauti, -7,6%).

L’analisi delle piattaforme online di e-commerce evidenzia, con 38 milioni e 454 mila utenti unici registrati a marzo 2024, una crescita di 693 mila visitatori rispetto allo stesso mese del 2023. Nel dettaglio, ai primi posti si collocano i siti e le applicazioni di e-commerce di proprietà di Amazon, con 35,2 milioni di utenti unici (in contrazione dell’1% rispetto a marzo 2023), seguite da eBay che ottiene 17,8 milioni di visitatori (-1,5%) e da Subito.it (Gruppo Adevinta) con circa 13 milioni di utenti (+8,5%).

Passando ai portali e communities che offrono in maniera prevalente contenuti generati dai propri membri, fra cui i siti e applicazioni di social network, con oltre 39 milioni di utenti unici raggiunti nel marzo 2024, si evidenzia una crescita su base annua, sia dei visitatori (+644 mila) che del tempo da loro dedicato alla navigazione (24 ore e 21 minuti, circa 3 ore in più rispetto a marzo 2023). Limitando l’analisi ai servizi di social networking, ai primi posti riscontriamo le piattaforme riconducibili al gruppo META: Facebook con 36,7 milioni di utenti e Instagram con 32,8 milioni di visitatori che ottengono, se paragonati ai valori di marzo 2023, una crescita rispettivamente dello 0,7% e del 4,0%. Altrettanto significativa l’evoluzione di TikTok (Gruppo Bytedance) e di X (precedentemente denominato Twitter) che hanno registrato, nel confronto con marzo 2023, un incremento dei propri visitatori, rispettivamente, del 7,4% e del 2,4%.

Con riferimento all’andamento degli utenti unici delle piattaforme che offrono servizi di video on demand (VOD) esclusivamente a pagamento, lo scorso marzo, con 15 milioni e 388 mila navigatori unici, si riscontra una crescita su base annua di 113 mila unità. In media, nei primi tre mesi del 2024, Netflix, con 8,2 milioni di utenti unici, rappresenta l’unico operatore a registrare una flessione (-7,3%) su base annua. Segue Amazon Prime Video i cui siti e applicazioni sono stati consultati da 6,9 milioni di visitatori medi (+8,9% sui valori medi del primo trimestre del 2023); Disney+ che raggiunge 3,8 milioni di internauti (+5,1%), Dazn visitato da 2,5 milioni di utenti unici (+ 6,8%) e, infine, Now (Sky), con visitatori unici medi pari a 1,5 milioni (+28,9%).

Il tempo di navigazione sui principali siti di streaming video che offrono servizi esclusivamente a pagamento, a marzo 2024, è di circa 38 milioni di ore, sostanzialmente stabile se paragonato al marzo 2023.

L’analisi delle ore complessivamente trascorse dai navigatori sulle diverse piattaforme nel primo trimestre del 2024 consente di osservare andamenti disomogenei per i principali operatori. Nel dettaglio, Netflix da circa 90 milioni di ore complessive realizzate nel primo trimestre del 2023 passa a 86 milioni di ore nello stesso periodo del 2024, registrando una riduzione del 4,5%. Analogamente Dazn presenta una flessione delle ore di navigazione degli utenti sui relativi siti e applicazioni (scende da 2,5 ore nel primo trimestre del 2023, a 2,1 ore nello stesso arco temporale del 2024). Andamenti opposti si evidenziano, invece, nel tempo dedicato alla consultazione dei siti e applicazioni di Amazon Prime Video (da 13 milioni di ore nei primi tre mesi del 2023, passa a 15 milioni di ore nello stesso periodo del 2024); di Disney+ e Sky/Now (che passano, rispettivamente, da 5 a 11 milioni di ore e da 788 mila ore a 1,2 milioni di ore, dal primo trimestre del 2023 ai primi tre mesi del 2024).

Le piattaforme di video on demand (VOD) che offrono servizi gratuiti, con quasi 36 milioni di navigatori unici raggiunti lo scorso marzo, risultano sostanzialmente stabili rispetto agli utenti registrati a marzo 2023.

Al riguardo, nel primo trimestre del 2024, si sottolinea come, tra le piattaforme VOD gratuite, quelle maggiormente visitate in termini di utenti unici medi mensili sono risultate News Mediaset Sites (con 21,4 milioni), Sky TG24 (con 9 milioni) e RaiPlay (8,7 milioni).

Il tempo di navigazione dedicato a questa tipologia di siti, lo scorso marzo, è stato di circa 31 milioni di ore con una crescita del 3,1% a distanza di 12 mesi. Analogamente, il tempo trascorso da ciascun navigatore nella consultazione dei siti e applicazioni di tali piattaforme, pari a 51 minuti risulta in marginale crescita rispetto ai risultati del precedente marzo 2023.