Si moltiplicano gli studi ed i report sulla nuova finanza tecnologica, a testimonianza, di per sé, dell’altissimo livello di attenzione che il banking without banks sta riscuotendo tra gli operatori più sensibili al tema della riorganizzazione dei modelli di business nel campo dei servizi bancari e finanziari, in atto grazie all’innovazione IT.

La rubrica Fintech, in collaborazione con l’Avv. Giulia Aranguena di ADLP Studio Legale e la redazione del blog Iuslab, approfondisce i temi dell’innovazione tecnologica in ambito bancario e finanziario e le nuove tendenze di mercato in questo settore. Per consultare gli articoli precedenti clicca qui.Questa volta è la Silicon Valley Bank ad entrare nello “streaming” delle analisi di settore, e non si tratta propriamente di una società di consulenza come Accenture, Deloitte o Arthur D. Little. Bensì di una delle realtà bancarie più impegnate nell’innovazione attualmente operante, classificata da Forbes tra le migliori banche d’America e definita da Fortune come la banca delle startup, che tra il 2011 ed il 2012 ha finanziato il fondo di investimento di Google China e stretto joint venture (promosse dal China’s Banking Regulatory Commission) per la costituzione e lo sviluppo di fondi di venture capital e private equitiy a servizio dell’innovazione tecnologica e del biotech.

Tali “dettagli” non sono di poco conto e servono, secondo me, per comprendere, nel suo complesso, l’impostazione generale del rapporto che il 30 gennaio scorso, la Silicon Valley Bank ha pubblicato sul suo sito.

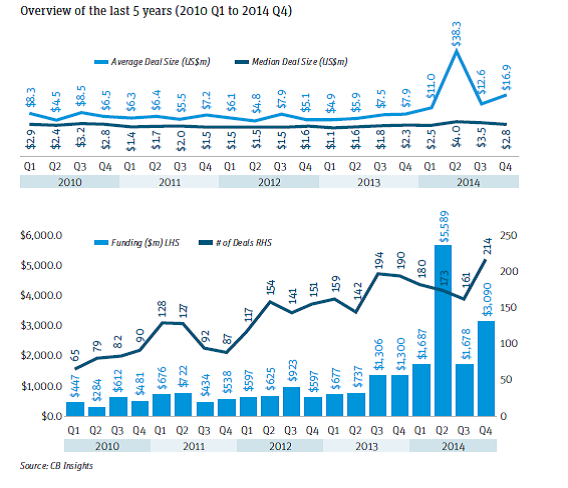

Infatti, uno degli aspetti più interessanti dell’analisi compiuta sta proprio nel focus, particolarmente approfondito, sulla struttura e sul trend degli investimenti nel settore fintech riferibili ai fondi di venture capital ed angel e che, insieme alla “fotografia” del mercato, aiuta a comprendere (e intuire) meglio la rilevanza e la portata delle numerose potenzialità di sviluppo del fenomeno.

La Silicon Valley Bank, prima di tutto, aggiorna i dati che Accenture ha dato l’anno scorso in termini previsionali. E da questo aggiornamento si ricava che il 2014 è stato il periodo più “congestionato” nella storia fintech che, quanto ad acquisizioni, in soli quattro trimestri, ha vissuto la fase più prolifica degli ultimi 5 anni; contrassegnando tutto il 2014, in termini assoluti e relativi, con un valore equivalente alla somma delle acquisizioni effettuate nel settore negli ultimi cinque anni (figura sotto).

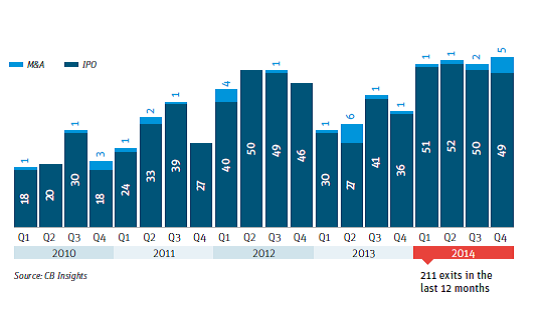

Peraltro, il 2014 ha visto ben 211 operazioni di acquisizione, tra mergers & acquisitions e ricorso all’IPO, cioè alla quotazione con ingresso sui mercati regolamentati attraverso l’offerta di propri titoli.

Il che vale a dire, senza rubare il mestiere (non mio) a provetti analisti, che – al di là del confronto con quanto avvenuto negli anni passati (cfr figura sotto), per tutto il 2014 – tolti i giorni festivi, Natale e Capodanno – in campo fintech c’è stata un’operazione straordinaria al giorno per “dragare” nuovi capitali a finanziare la crescita.

Con la conseguenza, altrettanto facile, che il settore fintech può tranquillamente definirsi, ora, come quello più attivo e vivace di tutto l’attuale panorama economico che, per ricordare trend e multipli come questi attualmente registrati dalla nuova finanzia tecnologica finanziaria deve risalire ai tempi d’oro dell’m&a, tra il 2002 ed il 2006.

L’approfondimento fatto dalla Silicon Valley Bank sulla situazione, davvero particolare, in cui si trova attualmente il settore fintech in Gran Bretagna fornisce, inoltre, (l’ennesima e fedele) conferma del “grande ritorno” della City di Londra alla guida dell’uscita e dell’allontanamento, spedito e definitivo, del mercato UK dalla crisi economica e dalla palude della stagnazione.

Così come riportato, infatti, nel Regno Unito il finanziamento del capitale di rischio delle imprese fintech è “drammaticamente” aumentato nel 2014, passando a 539 milioni di dollari ed attirando nel mercato inglese oltre il 60% di tutte le startup esistenti in Europa (e, quindi, ben oltre la metà del totale degli investimenti nelle imprese fintech realizzati sino ad ora in tutti i 28 paesi dell’Unione).

E tutto ciò, vale la pena dirlo, soprattutto grazie all’atteggiamento collaborativo delle autorità politiche e di regolamento UK, che stanno supportando e propiziando con cognizione di causa la crescita del settore (vedi, ad esempio, le numerose iniziative di call for information, call for evidence e consultazioni pubbliche, indette su argomenti di innovazione finanziaria come le crypto valute, l’utilizzo delle API nel settore bancario, ecc., di cui abbiamo parlato, non senza invidia, sia in questa rubrica sia in altre sedi). Settore quest’ultimo che, attualmente, conta 20 miliardi di sterline di entrate dell’economia del Regno Unito, ma che sarebbe destinato a produrne addirittura fino 300 miliardi di sterline in meno di cinque anni secondo alcune previsioni (fonte CBI).

Sì, dunque, in tema di fintech è il proprio il caso di parlare di rivoluzione della finanza tecnologica che – fuori dai nostri angusti vicoli ciechi nazionali – sta diventando realtà.