Il settore dell’Educational Tecnology (Edtech), ovvero l’insieme delle soluzioni tecnologiche al servizio dell’istruzione e formazione è oggi stimato di valere circa 325 miliardi di dollari di cui circa 70 miliardi in Europa.

Lo evidenzia il nuovo report di Klecha & Co sul settore. Lo studio evidenzia come nel corso degli anni saprà attrarre sempre più investimenti in futuro, fondamentali per lo sviluppo tecnologico, l’evoluzione dell’istruzione e della formazione e la creazione di un solido ecosistema, soprattutto europeo.

L’Edtech in Europa, prima e dopo il Covid

La pandemia, con la conseguente necessità di distanziamento sociale, ha messo sotto i riflettori il settore dell’Edtech, facendo esplodere l’interesse degli investitori e accelerando il processo di consolidamento. Ma le iniziative per l’apprendimento e l’insegnamento digitale non sono una novità portata dal Covid: il primo studio sull’e-learning dell’European University Association (EUA) ha dimostrato che il Digitally Enhanced Learning and Teaching (DELT), ovvero l’insegnamento supportato dalla tecnologia, è stato applicato nella maggior parte delle università prima del 2014, anche se in modo molto frammentario. Allo stesso tempo, a livello UE, il primo EU-wide Digital Education Action Plan (DEAP), piano d’azione per l’istruzione digitale, è stato adottato già nel 2018.

Gli investimenti in Europa

I finanziamenti dell’Unione Europea, resi necessari dall’insegnamento a distanza, hanno contribuito ad accelerare l’adozione dell’Edtech, aumentando le dimensioni del mercato. L’istituzione del Piano Europeo per la Ripresa e la Resilienza ha previsto ben 11 miliardi di euro a sostegno della digitalizzazione della loro istruzione.

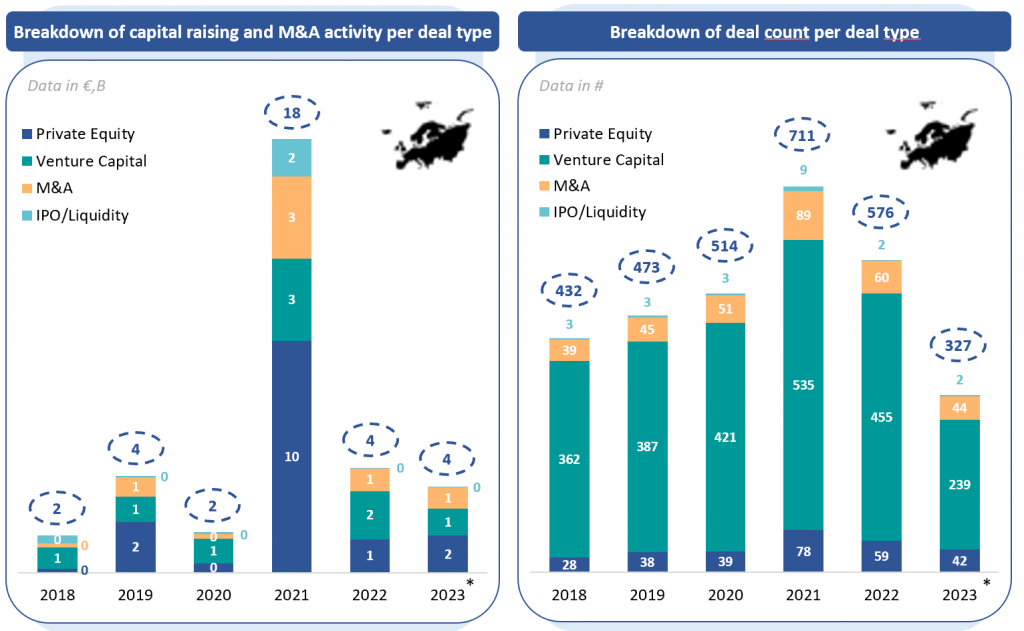

Gli investimenti privati nell’Edtech in Europa hanno raggiunto il picco nel 2021, anno in cui, alla luce della didattica a distanza resa necessaria della pandemia, il mercato ha visto investimenti complessivi per 17 miliardi di euro – rispetto alla media di circa 3-4 miliardi degli anni precedenti – trainati in particolare dal Private Equity, passato da 0 a 10 miliardi di investimenti dal 2020 al 2021.

Complessivamente in Europa negli ultimi 5 anni (2019-novembre 2023), sono stati investiti 30 miliardidi euro, oltre la metà dei quali nel picco pandemico del 2021. Il 2022 e il 2023 si sono caratterizzati per un ritorno alla normalità, con valori comunque in linea o superiori rispetto al periodo pre-pandemico:

Guardando ai singoli Paesi, si nota il ritardo dell’Italia rispetto in particolare alla Francia e alla Spagna: mentre questi due Paesi nel 2023 hanno realizzato circa 30 deal nel settore Edtech, l’Italia si è fermata a 14, un disallineamento simile a quello registrato nei tre anni precedenti.

Secondo Klecha & Co., tale ritardo si deve al diverso grado di maturità del settore che in altre aree europee appare già in grado di attirare l’attenzione dei fondi di Private Equity, mentre in Italia il settore è ancora in evoluzione e oggetto di investimento prevalentemente da parte del Venture Capital, con rare eccezioni, come l’acquisizione da parte di Ambienta del Gruppo Spaggiari Parma.

Guardando nel dettaglio al Venture Capital, che in Europa ha investito negli ultimi 5 anni circa 8 miliardi di euro, in un anno come il 2023 caratterizzato da investimenti di VC complessivamente in flessione, quelli in Edtech sono rimasti stabili: ciò conferma che è in crescita l’attenzione verso il settore che ha aumentato la propria incidenza sugli investimenti totali dei fondi in Europa.

A livello globale, nel 2022, dopo un buon inizio, si è assistito a un rallentamento degli investimenti di VC che hanno toccato il minimo storico nel primo semestre del 2023. Tale fase sembra esseregiunta al termine: nel terzo trimestre del 2023 si è verificato un aumento del 50% del valore degli investimenti (rispetto al corrispondente periodo del 2022) guidati da Round B e C principalmente nei settori del tutoraggio, apprendimento delle lingue, finanza e realtà virtuale. Tuttavia, non si assiste ancora alla ripresa dei megadeal (>250 milioni di dollari) e si prevede che nel 2023 gli investimenti di Venture Capital in Europa raggiungeranno i 3,5 miliardi di dollari (Fonte: HolonIQ).

M&A in un mercato molto frammentato

Il settore dell’Edtech su scala globale, soprattutto nei segmenti dei fornitori di software e dell’hardware, è in gran parte dominato dalle Big Tech, tra cui Microsoft, Alphabet o Samsung,insieme ad alcuni unicorni, di cui solo uno europeo: l’austriaco GoStudent.

Oggi il numero di imprese Edtech presenti in Europa è di oltre 12.000 operanti in diversi segmenti tecnologici come Hardware, Software e Contenuti. L’ecosistema appare quindi ancora moltoframmentato e, secondo Klecha &Co., continuerà ad attrarre non solo investimenti crescenti, ma sarà interessato anche da un significativo processo di consolidamento.

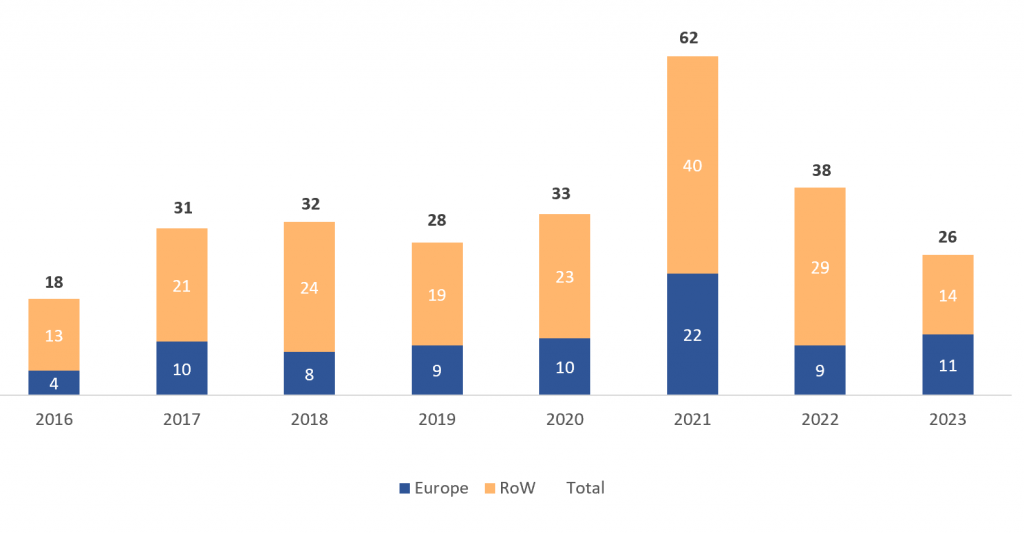

Poiché l’Edtech è ancora un settore recente, l’attività di M&A è stata relativamente modesta fino alla pandemia. La conseguente diffusione della didattica a distanza ha attratto l’interesse degli investitori sul settore e l’m&a è passato globalmente da 28 miliardi del 2019 al valore eccezionale di 62 miliardi di dollari nel 2021. I due anni successivi hanno registrato una fisiologica flessione dei valori, con il 2023 che già a novembre, contava deal per circa 26 miliardi di dollari, 11 dei quali in Europa, evidenziando volumi e valori stabili rispetto al 2022.

Valore M&A globale (miliardi di euro); i valori del 2023 sono calcolati fino a novembre

Nell’attività di m&a si rileva il crescente interesse degli operatori del Private Equity.

A livello globale, gli acquirenti strategici privati hanno storicamente rappresentato la quota maggiore delle transazioni, ma dal 2021 sono stati superati dai Private Equity impegnati in operazioni di add-on (buy-&-build). Questo tipo di operazioni hanno rappresentato il 44,9% delle transazioni di M&A globali nel settore, rispetto al 36,5% realizzato da operatori privati strategici. La parte restante è stata effettuata da acquirenti pubblici strategici e direttamente da Private Equity. Quanto ai multipli relativi alle operazioni di cui si è nota la dimensione economica, si evidenzia una media pari al 14,7x EV/Ebitda.

Di recente si sono verificate alcune grandi transazioni di M&A europee nel settore Edtech, come l’acquisizione da parte di Goldman Sachs Private Equity e General Atlantic della società norvegese di contenuti EdTech Kahoot in un accordo interamente in contanti da 1,72 miliardi di dollari. Ma i player europei in grado di classificarsi come “acquisitori seriali” devono ancora emergere su larga scala. Tra le aziende più attive si segnala l’olandese Lepaya che a maggio 2023 ha acquisito Swiss Krauthammer, segnando la sua quarta acquisizione in cinque anni che ha reso l’azienda il più grande fornitore di tecnologia educativa aziendale in Europa.

Rischi e opportunità

L’intelligenza artificiale esiste da più di un decennio nel settore dell’istruzione. I rapidi progressi dell’AI generativa, in particolare negli ultimi dodici mesi, e le previsioni future, hanno tuttavia spinto le sue applicazioni nell’Edtech. L’AI e l’AI generativa sono attualmente viste come uno strumento utile a migliorare l’istruzione e aiutare l’insegnamento, non a sostituirlo. L’avvento dell’intelligenza artificiale nell’istruzione, infatti, è stato accolto con fiducia dal corpo docenti: il 75% degli insegnanti a livello europeo, secondo uno studio di Vodafone, hanno dichiarato di essere favorevoli a nuove politiche uniformi che possano aiutare a fornire un’istruzione digitale di qualità ai propri alunni. La tecnologia ed in particolare l’intelligenza artificiale, rappresenteranno quindi uno strumento utile a valorizzare il lavoro dei docenti, non a sminuirlo.

I rischi da monitorare nello sviluppo dell’Edtech includono attacchi informatici, vulnerabilità e ransomware sugli istituti scolastici, oltre a problemi di privacy. Quindi, per valorizzare al meglio le potenzialità dell’Edtech, è fondamentale regolamentare il settore e tutelare chi ne farà parte, soprattutto bambini ed adolescenti.