L’ombra lunga di Google & Co si allarga ai servizi bancari, con quattro clienti italiani su dieci che sarebbero pronti ad abbandonare la banca per appoggiarsi ai cosiddetti Gafa (Google, Amazon, Facebook e Apple) per gestire il conto corrente in maggior autonomia. Un trend analogo a quello già riscontrato da Accenture nel mercato delle Tlc.

Sette italiani su dieci, poi, sarebbero disposti a condividere con la banca i dati personali in cambio di servizi più personalizzati e veloci. Questi i dati salienti sui clienti italiani emersi dalla ricerca di Accenture (2017 Global Banking Distribution & Marketing Consumer Study), condotta annualmente per studiare come cambiano le richieste e i gusti dei clienti bancari a livello globale. La ricerca è stata condotta su un campione di circa 33mila clienti di banche, assicurazioni e altri servizi finanziari in diversi paesi.

Fotografia

Lo studio rileva una forte propensione dei consumatori italiani nei confronti del digitale, attraverso i dati raccolti emerge la fotografia di un cliente bancario che chiede alle proprie istituzioni servizi online snelli, intuitivi e veloci a fronte di una maggiore personalizzazione dei servizi di consulenza che vengono tipicamente erogati ancora in fialiale.

Il 62% degli intervistati italiani si dice disposto ad abbandonare la propria banca per passare ad un provider di servizi online per gestire il proprio conto corrente in autonomia: un dato interessante se paragonato alle tendenze del resto d’Europa. Mentre in UK questo dato vola al 70%, segnale di una certa predisposizione e assuefamento al digitale, in paesi più tradizionalisti come la Francia, la percentuale scende al 45%.

La minaccia dei GAFA

Cosa succederebbe se i cosìddetti GAFA (Google, Amazon, Facebook ed Apple) decidessero di scendere in campo e offire nella rosa dei loro servizi anche la possibilità di gestire il denaro? In questo caso, come detto, gli italiani si posizionano per primi nella classifica europea con un 42% di propensione positiva; più scettici i francesi di cui solo il 20% accoglierebbe con favore un simile scenario, seguiti dalla Germania con un tiepido 25%. Da questo punto di vista, un dato molto interessante rilevato dalla ricerca di Accenture riguarda il profilo del provider non tradizionale a cui il cliente italiano si dice interessato. Per ben il 45% degli intervistati, infatti, i fornitori di servizi di pagamento digitali (come Paypal) rappresentano la naturale estensione del concetto di banca virtuale. Un dato che convince meno i clienti degli altri paesi: UK (29%), Francia (25%) e Germania (27%). Si tratta di un segnale importante anche per le istituzioni finanziarie italiane che si stanno affacciando al settore del mobile payment e che guardano con attenzione alla normativa europea PSD2.

Il cliente bancario tipo

In Italia, il cliente bancario tipo si distingue dai colleghi europei soprattutto per la sua marcata propensione al risparmio. L’attenzione all’aspetto di spesa, secondo la ricerca di Accenture, lo indirizza verso scelte di comportamento ben precise. È così che si spiega una certa apertura verso formule di distribuzione alternative per i prodotti bancari: il 36% degli intervistati, per esempio, sarebbe disponibile a valutare l’acquisto di conti correnti e carte di credito all’interno di catene della distrubuzione, come supermercati e centri commerciali. Una percentuale che si abbassa al 16% in Germania e al 23% in Francia.

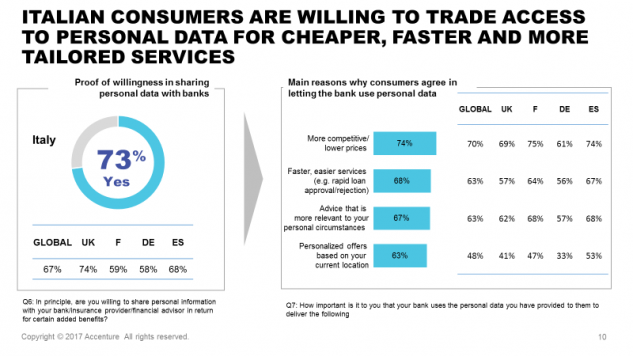

Ma il cliente bancario italiano presta particolare attenzione all’aspetto economico anche quando si tratta di scegliere se e come condividere i propri dati personali. In cambio di servizi maggioremente personalizzati e di un’assistenza più rapida ed efficace, infatti, ben il 73% degli italiani intervistati sarebbe disposto a condividere i dati personali con la propria banca. La ricerca rileva anche un certo dettaglio nella rosa dei benefit che il cliente vorrebbe ricevere in cambio: il 74% degli intervistati desidera un livellamento generale dei prezzi per accedere ai servizi bancari di base, il 68% vorrebbe avere tempi di attesa ridotti per servizi di garanzia come mutui e prestiti, il 67% richiede una consulenza maggiormente personalizzata, mentre il 63% vorrebbe una maggiore correlazione tra le offerte di prodotti e servizi e la natura del territorio in cui risiede.

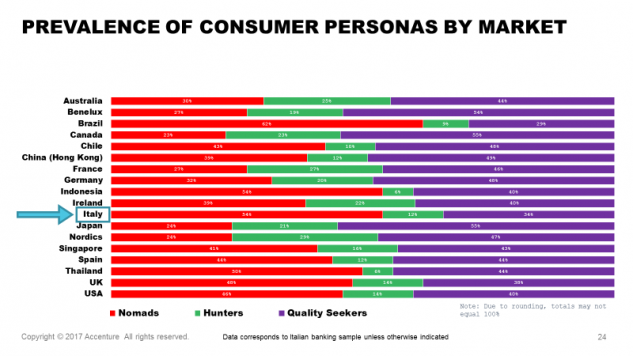

Secondo i risultati della 2017 Global Banking Distribution & Marketing Consumer Study è possibile suddividere i clienti bancari in tre gruppi:

- Nomadi (Italia à 54% vs Global à 39%): clienti che optano per un’interazione diversa rispetto al passato. Preferiscono gestire in modo autonomo le variabili dei prodotti bancari acquistati. La tecnologia dota i clienti e le banche degli strumenti necessari per affrontare le nuove esigenze del consumatore digitale. Sono i clienti che guardano con favore all’ingresso nel mercato bancario di operatori come Google, Amazon, Facebook e Apple (i cosiddetti GAFA).

- Cacciatori (Italia à 12% vs Global à 44%): cliente attento solo all’aspetto del costo. Questo profilo ha bisogno della comparazione continua dei prodotti attraverso la navigazione online per scegliere la soluzione più adatta al proprio portafoglio. Questo gruppo di clienti è ancora molto sensibile all’aspetto umano della consulenza bancaria e non è disposto a valutare unicamente le opportunità che arrivano dai canali digitali.

- Ricercatori di qualità (Italia à 34% vs Global à17%): questo cliente ricerca la tipica qualità che, in termini di customer care, viene fornita online da provider come Google e Amazon. Una tipica applicazione ricercata è rappresentata dalla possibilità di consultare online e in qualsiasi momento il proprio estratto conto, ricorrere a strumenti di Intelligenza Artificiale (per esempio il supporto vocale dello smartphone) per esplorare il valore attuale dei tassi d’interesse oppure la disponibilità di strumenti di riconoscimento di tipo biometrico per convalidare la richiesta di una transazione (evitando l’obbligo di andare in agenzia). Qualità, dunque, intesa come miglioramento del livello di interazione cliente – banca.

Da un confronto con i risultati degli altri paesi, europei e non, emerge una maggiore attenzione alla qualità dei servizi da parte dei consumatori spagnoli (44% – 12% – 44%), tendenza confermata anche tra i clienti delle banche tedesche (32% – 20% – 48%) mentre la fotografia scattata in Gran Bretagna mostra una maggiore apertura del consumatore ai servizi digitali (48% – 14% – 38%) anche se a salire sul podio della propensione all’acquisto dei prodotti bancari online è il Brasile, dove ben il 62% degli intervistati sembrerebbe disposto ad abbandonare la propria filiale per appoggiarsi soltanto sui canali digitali.

Piercarlo Gera, Senior Managing Director di Accenture ha commentato: “Anche se al momento non prevediamo che i grandi attori digitali come Google, Amazon, Facebook ed Apple (i cosiddetti GAFA) possano decidere di strutturarsi come vere e proprie banche, è evidente che le tecnologie di oggi potrebbero permettere loro di insinuarsi nel mercato finanziario e occupare nicchie di servizi come il trasferimento digitale di denaro (su cui Facebook è già operativo) – ha detto Gera – Per arginare questo pericolo le banche devono focalizzarsi sulla customer experience nei diversi punti di contatto. Mentre gli operatori del digitale hanno in questo senso una posizione preminente, le banche tradizionali possono ancora contare sul valore del contatto fisico. Per avere successo occorre offrire al cliente l’opportunità di scegliere in qualsiasi momento il canale di accesso preferito (filiale, mobile, web) mantenendo la stessa qualità dell’esperienza e lo stesso patrimonio informativo su ogni canale. Le filiali devono abilitare una customer experience d’eccezione, simile a quella che i clienti incontrano oggi negli Apple Store, per esempio. I dipendenti devono trasformarsi in veri e propri brand ambassador che, attraverso le innovative funzionalità garantite dal digitale, possano restituire servizi ad alto valore aggiunto. Le banche si trovano oggi in una posizione unica per capitalizzare il meglio dell’esperienza fisica con quanto offerto dalle tecnologie digitali, offrendo al cliente un servizio anche più vantaggioso di quello tipico dei Gafa”.