Il settore Telco in Italia, con la sua ampia contrazione nel quinquennio (-9,7%), rappresenta l’unico ridimensionamento tra i principali Paesi del Vecchio Continente. Questo è uno dei dati principali contenuti nell’indagine annuale dell’Area Studi Mediobanca sui maggiori Gruppi mondiali e italiani nel settore delle telecomunicazioni. Lo studio analizza i dati dei primi sei mesi 2024 e del quinquennio 2019-2023 delle 32 maggiori telco internazionali con ricavi superiori a nove miliardi di euro ciascuna, di cui 13 hanno sede nell’Emea, 12 in Asia & Pacifico e 7 nelle Americhe.

In Italia settore TLC dal 2010 ha perso 15 mld di ricavi

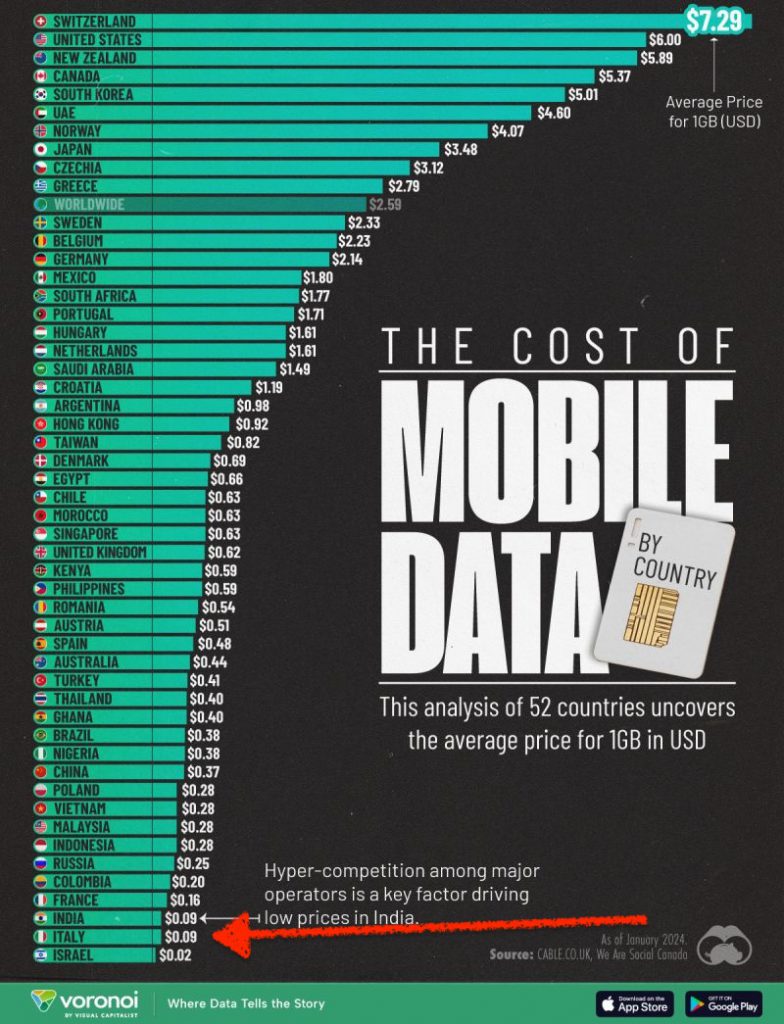

La ricerca contiene, quindi, un approfondimento sulle dinamiche più recenti del mercato italiano, il cui giro d’affari è calato di 15 miliardi di euro dal 2010. Secondo il report, le cause della crisi del settore Telco sono dovute a numerose variabili, “tra cui gli effetti regolamentari e le pressioni competitive che in Italia hanno causato una contrazione dei prezzi nei servizi telefonici pari al -14,1% rispetto al -2,2% medio europeo tra giugno 2019 e giugno 2024“.

In Italia 1 GB costa solo 0,09 dollari come in India: la tariffa più bassa d’Europa e la seconda più bassa del mondo

Siamo di fronte alla tariffa più bassa d’Europa ed alla seconda tariffa più bassa del mondo (vedere i dati seguenti). La spesa finale degli utenti è passata da 14 miliardi circa del 2016 a meno di 10 miliardi nel 2023. Di conseguenza – ed ovviamente – gli investimenti in rete mobile “registrano una marcata flessione” (-16,4%) con TIM in calo del 18,9% e del 15,5% osservabile per gli altri operatori.

Dal nostro punto di vista, invece, il problema del settore non è la pressione competitiva ma, probabilmente, la vendita sottocosto. Il traffico mobile costa in Italia come in India, ovvero 0,09 dollari al GB. Come è possibile?

Seconda osservazione sul report di Mediobanca. Si legge che “la stazionarietà delle tariffe telefoniche nel nostro Paese ha contribuito a ridurre la redditività del settore”. Falso.

Siamo, invece, nell’era delle tariffe quasi ad personam, altro che fisse. Il mercato è caratterizzato da tariffe riservate a bassissimo costo, ignorate dal report di Mediobanca, ma non sono tariffe per tutti. Solo per chi lascia determinati operatori. Paradossalmente, sono favoriti i clienti che fanno le triangolazioni con le SIM rispetto a un utente storico. Questo è un male. Da affrontare e risolvere. Presto.

Di seguito i dati di Mediobanca:

I principali operatori in Italia nel primo semestre 2024 e nel 2023

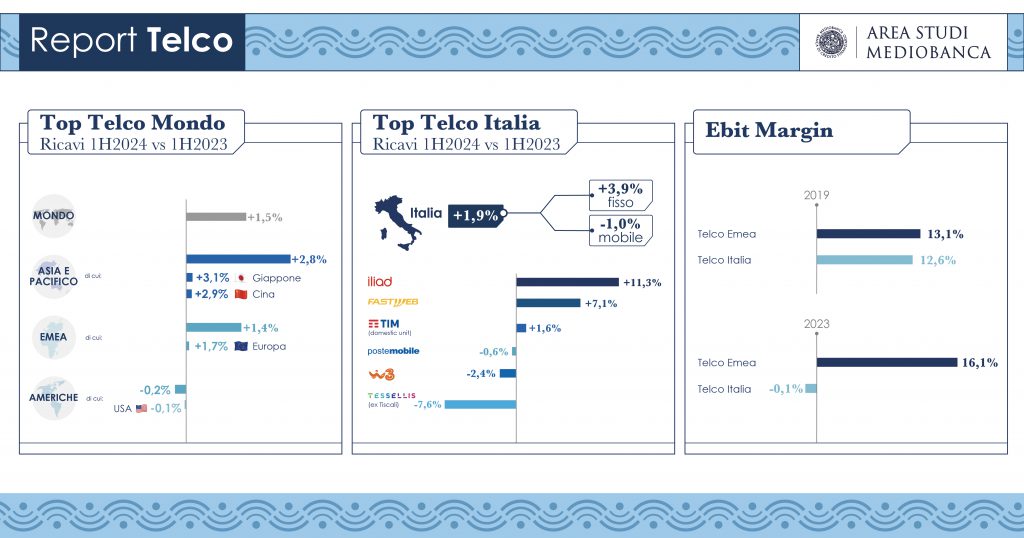

Nel primo semestre 2024 i ricavi domestici dei principali operatori italiani (esclusa Vodafone per l’indisponibilità delle ultime relazioni infrannuali) sono risultati in crescita (+1,9%). La telefonia fissa è cresciuta del 3,9% a/a, confermando l’andamento positivo già osservato nel 2023, mentre il comparto mobile ha proseguito il trend calante (-1%). La contrazione del fatturato è concentrata nelle divisioni mobili di Wind Tre (-4,5%), TIM (-1,8%) e PosteMobile (-0,6%). Continua la crescita di Iliad Italia (+11,3%) che si giova anche dell’apporto dei servizi di telefonia fissa lanciati nel gennaio 2022. In rialzo anche Fastweb (+7,1% i ricavi complessivi, +13,7% nel mobile).

Il mercato italiano delle telecomunicazioni è tra i più frammentati e competitivi del Vecchio Continente. Grazie all’integrazione di Vodafone Italia in Fastweb, il cui completamento è atteso entro il primo trimestre 2025, il numero dei player infrastrutturati attivi nel nostro Paese scenderà da cinque a quattro. A fine 2023 in Italia operavano inoltre circa 20 operatori virtuali (MVNO) nel comparto mobile, oltre a una platea ben più numerosa nella rete fissa, dove hanno fatto il loro ingresso nuovi attori tra i quali, solo più recentemente, Iliad, Sky, Aruba, Virgin e, da ultimo, Enel Fibra.

Sempre in Italia, i primi segnali di consolidamento del settore non sono ancora paragonabili a quanto osservabile a livello internazionale. La necessità di raggiungere dimensioni adeguate per affrontare investimenti infrastrutturali di lungo periodo, unita a una redditività non sempre adeguata, sta ridefinendo i contorni del settore. Restando in Europa, basti pensare al già citato mercato spagnolo e a quello inglese, dove Vodafone e Three UK (controllata da CK Hutchison) hanno annunciato l’integrazione tra le loro attività nel Regno Unito. Le autorità europee dovrebbero agevolare i processi di integrazione, anche transfrontaliera, in risposta al sovraffollamento evidente soprattutto nel comparto mobile che conta 34 operatori infrastrutturati (rispetto ai tre negli Usa e ai quattro in Cina) e 351 MVNO (contro una settantina negli Usa e 16 in Cina).

I player del settore

Nel 2023 TIM (attività italiane) è prima per fatturato (€11,9mld; +0,5% sul 2022) davanti a Vodafone (€4,8mld; +0,4%), Wind Tre (€4,1mld; -3,4%) e Fastweb (€2,6mld; +6,2%), con Iliad in 5a posizione (€1,1mld; +16,5%). Escludendo Iliad, Open Fiber e le società di minor dimensione, nel quinquennio 2019-2023 Fastweb è l’unica a crescere (+18,3%), mentre le Big 3 segnano contrazioni comprese tra il 14% ed il 19%, con le maggiori difficoltà concentrate nel segmento consumer. Dall’unione con Vodafone Italia, la nuova Fastweb svilupperà ricavi pro-forma pari a €7,4mld, in previsione di estrarre sinergie per €600mln annui entro il 2029, con un valore attuale netto di €5,5mld (al netto di costi straordinari di integrazione per €700mln).

In uno scenario di generale ridimensionamento dei margini, nel 2023 Fastweb si conferma l’operatore con l’ebit margin più elevato (8,1%) pur chiudendo in perdita l’esercizio, per la prima volta dal 2014, a fronte principalmente della svalutazione per €93mln della partecipazione nella controllata Fastweb Air. Risulta in peggioramento la redditività di Vodafone, Wind Tre e TIM.

Un comparto tra sfide e opportunità

Nel primo semestre 2024 il giro d’affari aggregato delle principali telco mondiali è cresciuto dell’1,5% rispetto al primo semestre 2023. Le società asiatiche hanno trainato il settore con un incremento del 2,8%, grazie ai player giapponesi (+3,1%) e cinesi (+2,9%) che hanno beneficiato del rafforzamento della quota di mercato nel 5G e dell’avanzato grado di diversificazione industriale. I ricavi ICT e da servizi innovativi per i top player asiatici sviluppano già oltre il 20% dei numeri complessivi. Anche gli operatori dell’Emea sono in crescita (+1,4%), mentre le telco americane mostrano una leggera contrazione dello 0,2%.

Permangono differenze anche in termini di redditività operativa: il MON dei primi sei mesi del 2024 è cresciuto del 4,3%, grazie all’Emea (+11,7%) e alle società cinesi (+8,2%), nonostante il -1,1% segnato dai gruppi a stelle e strisce che comunque preservano il miglior ebit margin del settore (21,0%). Le società europee hanno segnato un incremento maggiore (MON a +15,5%), determinato principalmente dalla performance di Vmed O2 UK (da €85 a e €512mln, +501,4%, in seguito a minori ammortamenti per €396mln), TIM (+19,1%) e Deutsche Telekom (+15,1%).

Gli investimenti sono diminuiti nel complesso del -5,1%, con punte del -13,6% nelle Americhe e dell’8,6% in Europa, nonostante il Vecchio Continente sia attardato nello sviluppo del 5G e, più in generale, nel raggiungimento dei target di connettività del progetto “gigabit society” per competere sul piano internazionale. Per raggiungerli si stima siano necessari tra i €170 e i €200 mld di investimenti aggiuntivi a livello europeo entro il 2030. Secondo l’Ericsson Mobility Report, le sottoscrizioni in 5G sono salite, nel giugno 2024, a quota 1,9 miliardi a livello mondiale (pari al 22% delle sottoscrizioni mobili complessive), con 320 operatori che hanno lanciato servizi commerciali in 5G, di cui solo una sessantina in modalità 5G standalone.

La classifica europea dei ricavi

La classifica europea dei ricavi nel primo semestre 2024 è dominata da Deutsche Telekom con €56,3mld (+2,3% sull’1H 2023), seguita da Telefònica con €20,4mld (+1,1%), Orange con €19,8mld (+2,5%, al netto delle attività spagnole confluite in Masorange), Vodafone con €18,4mld (+2,8% sul 2023, senza Spagna e Italia), BT Group (€11,7mld; -1,2%), Altice (€7,6mld; – 3,8% su base pro-forma) e TIM (€7,1mld; +3,5%). Con l’iscrizione di NetCo tra le discontinued operations (ceduta nel luglio 2024), i ricavi dell’incumbent italiano sono trainati dalle attività in Brasile (+7,8%), mentre la domestic unit è cresciuta dell’1,6%, grazie in particolare a TIM Enterprise (+4,9%) e Sparkle (+0,4%), con TIM Consumer che chiude invariata sul semestre a raffronto.

Nel 2023, il giro d’affari aggregato dei maggiori operatori mondiali è cresciuto del 2,0% sul 2022, con i servizi telefonici e le vendite di dispositivi entrambi in progressione dello 0,6%, compensando la riduzione del 3,9% del wholesale. Più dinamici sono risultati i ricavi da servizi

ICT (+13,4%), a conferma della centralità dei servizi innovativi per la crescita del settore, con particolare riferimento alle soluzioni su misura per grandi imprese, governi, carrier e PMI. Le telco asiatiche continuano a dominare, chiudendo i 12 mesi del 2023 in rialzo del +4,7%, rispetto al +0,8% segnato dall’Emea e al -0,4% delle telco americane.

La centralità dei player asiatici è confermata dalla presenza di quattro di essi tra i primi dieci operatori. Al primo posto per ricavi mondiali si colloca infatti la cinese China Mobile (€128,6mld) che scalza per la prima volta la statunitense Verizon (€121,2mld), a sua volta seguita dalla tedesca Deutsche Telekom (con €112mld, i due terzi dei quali sviluppati negli Usa dalla controllata T-Mobile) e dall’altra statunitense AT&T (€110,8mld), scesa dal podio dopo la cessione di WarnerMedia nell’aprile 2022.

Swisscom è in 26esima posizione con €12mld, ma dopo la finalizzazione dell’acquisizione di Vodafone Italia salirebbe in 18esima posizione con ricavi stimati in €16,7mld, superando così TIM. L’incumbent italiano, attualmente 19esimo, scenderebbe invece in 22esima posizione con ricavi a €13,6mld, calcolati escludendo Sparkle (in corso di cessione) e NetCo, la società che nel luglio 2024 ha ricevuto la rete fissa di TIM. Grazie al suo deconsolidamento, i debiti finanziari di TIM sono diminuiti di €13,8mld (non considerando i possibili earn-outs per €2,9mld), allineando l’incumbent italiano ai migliori livelli di leva finanziaria in Europa. Con l’operazione è previsto che TIM risparmi, inoltre, annualmente fino a €800mln di interessi passivi, su un totale di €1.991mln contabilizzati dalla società nel 2023, pari al 12,4% dei ricavi consolidati, un’incidenza inferiore solo al 15,6% segnata da Altice.

La redditività industriale delle telco mondiali è in lieve ripresa tra il 2019 e il 2023, con un ebit margin del 15,5% (15% nel 2019). In Europa, sul podio della redditività nel 2023 salgono: BT Group (ebit margin al 20,1%), Swisscom (19,9%) e Deutsche Telekom (19,5%). Tra i principali player internazionali l’indiana Bharti Airtel vanta i margini industriali più elevati (ebit margin al 30,4%), seguita dalla statunitense Verizon (22,1%) e dalla canadese BCE (22%). Sul fronte patrimoniale, a livello europeo la svizzera Swisscom ha la struttura finanziaria più solida (debiti finanziari sul capitale netto al 65,2%), con TIM sopra la media europea del 161,0% al 183,3% a fine dicembre 2023; tra le società con il livello patrimoniale più basso si collocano, invece, Iliad Holding (876,1%) e Altice, quest’ultima con patrimonio netto negativo.

Le telco e la Borsa

La capitalizzazione aggregata dei principali operatori mondiali delle telecomunicazioni si attesta a €1.452mld a fine settembre 2024, in rialzo del 12,6% sul dicembre 2023. Le cinque società con valori di Borsa superiori ai €100mld esprimono il 50,9% della capitalizzazione complessiva: si tratta di China Mobile (€186,9mld), Verizon (€169,4mld), AT&T (€141,3mld), Deutsche Tel. (€131,9mld) e Bharti Airtel (€109,5mld).

Tra il dicembre 2018 e il settembre 2024 il rendimento azionario (inclusi i dividendi) delle telco è stato pari al +61,6%, inferiore al +101,5% segnato dall’indice azionario mondiale la cui performance è avvicinata solo dalle telco asiatiche (+87,1%). Seguono l’Emea con un rendimento del +51,4% (che scende a +20,1% escludendo l’outlier Deutsche Telekom) e le Americhe (+30,9%). Restringendo l’analisi al periodo dicembre 2022 – settembre 2024, all’indiana Bharti Airtel spetta la variazione più ampia (+102,3%), mentre TIM si colloca in 18a posizione con un +15,3%.