Tim prosegue il suo trend rialzista, sulle molteplici voci diffuse circa una possibile Opa lanciata da Cdp che sarebbe accompagnata in questa operazione da altri investitori: Vivendi e i fondi KKR (già socio di Fibercop, società che controlla la rete secondaria di Tim) e Macquarie, socio di minoranza di Open Fiber con il 40% (il 60% è in capo a Cdp).

Tutte voci di stampa e speculazioni, che oggi hanno spinto il titolo Tim in crescita del +3,26% a 0,22 euro ai massimi da fine agosto, con un incremento del 20% da metà ottobre. Ma ancora molto lontano da quota 0,505 euro che circa un anno fa KKR offrì, in maniera non vincolante, per rilevare l’intera Tim. Offerta rispedita (improvvidamente?) al mittente.

Leggi anche: Butti (FdI): “Ecco perché la rete deve essere controllata da CDP e in capo a TIM” (Intervista esclusiva Key4biz)

Rete unica, effetto Minerva sul titolo Tim

Opa di gruppo su Tim?

E’ chiaro che un’eventuale Opa “di gruppo” su Tim (volta peraltro al delisting dell’azienda, per agevolarne lo spezzatino a beneficio dei fondi eventualmente coinvolti) dovrebbe passare al vaglio del Governo, forte di poteri speciali che grazie al golden power consentono di bloccare operazioni considerate a rischio per infrastrutture critiche per la sicurezza nazionale, qual è appunto la rete Tim.

Ed è evidente altresì che i fondi infrastrutturali si muovono sempre e comunque perché spinti dalla volontà di ottimizzare l’investimento. Il che, in soldoni, potrebbe tradursi in prima istanza in un pesante taglio dell’organico di Tim, che conta 43mila dipendenti.

E’ chiaro anche come i fondi abbiano tutto l’interesse a muoversi tenendo dentro Cdp, per quanto la salvaguardia della concorrenza rappresenti una conditio sine qua non per non finire nella tenaglia della Commissione Ue: la concorrenza infrastrutturale deve essere garantita dai remedies.

L’incontro a Palazzo Chigi

E proprio ieri l’ad di Pietro Labriola è stato ricevuto a Palazzo Chigi dal capo di gabinetto di Palazzo Chigi, Gaetano Caputi.

Un incontro ufficialmente di cortesia, nel giorno della nomina dei sottosegretari del nuovo Governo di Giorgia Meloni, che dà un po’ di ossigeno e di fiducia a Tim in un periodo in cui si trova in balia della speculazione. Ma il tempo stringe e Tim ha fretta di affrontare al più presto il nodo della rete unica. La situazione debitoria, poi, è in rapido peggioramento.

Si dice tutto e il contrario di tutto

La compagnia è a metà del guado, stretta fra l’ipotesi di merger con Open Fiber – come auspicato dal MoU rinnovato fino al 30 novembre – e l’ipotesi antitetica del Progetto Minerva. Il piano ideato dal nuovo sottosegretario all’Innovazione Alessio Butti di FdI punta invece ad un’Opa di Cdp per il controllo di Tim in vista di uno scorporo dei servizi e di un successivo merger con Open Fiber. Il progetto Minerva non prevede esuberi.

Ma tornando a bomba alle prossime scadenze, il Cda sui conti del terzo trimestre del 9 novembre avrà all’ordine del giorno il via libera ufficiale alla vendita di una quota di minoranza (fino al 49%) di EnterpriseCo. L’azienda individuata dall’ad Pietro Labriola per i grandi clienti – che comprende Noovle, Telsy, Olivetti oltre ai data center – era stata valutata circa 6 miliardi di euro da CVC. L’offerta era stata però rifiutata.

Fabbisogno di 5 miliardi a inizio 2023?

C’è da dire che, secondo stime di mercato raccolte da Key4biz, Tim avrebbe bisogno di 5 miliardi di euro di liquidità al 31 dicembre per avviare gli impegni per il 2023: tra le altre cose, le attività legate ai contratti del PSN (Piano Strategico nazionale) e a far partire i cantieri nelle aree grigie. Gli obiettivi di copertura al 2026 fissati dal Governo italiano sono molto sfidanti e bisogna investire.

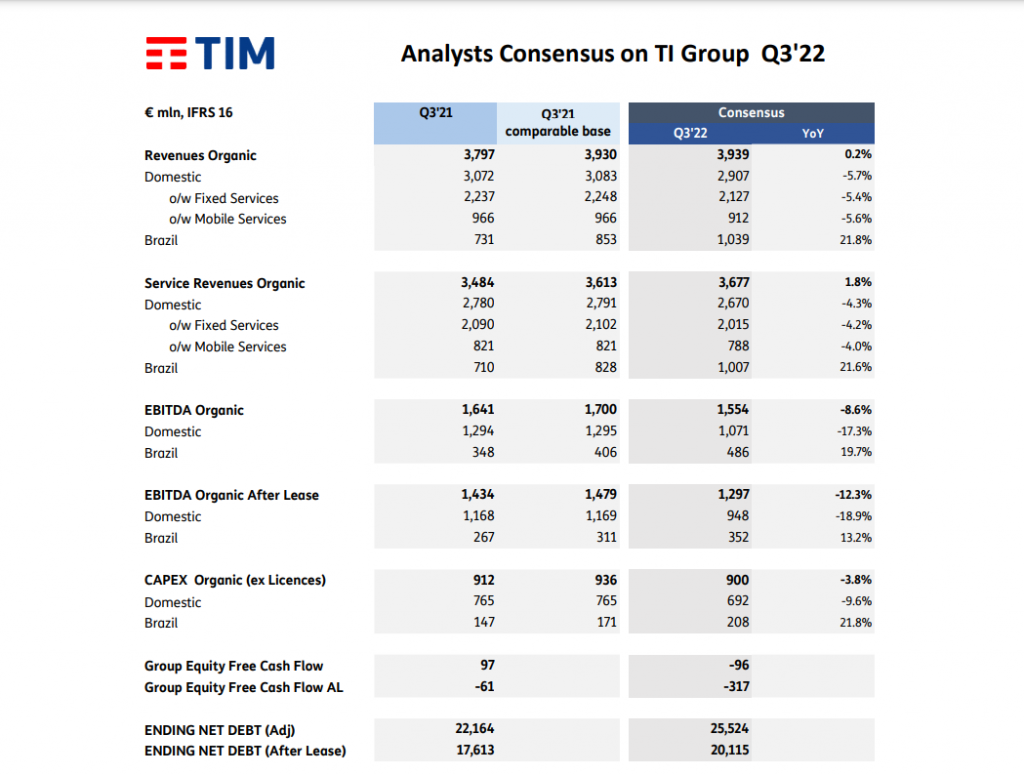

Liquidità da reperire a fronte di un consensus per il terzo trimestre 2022 che gli analisti vede in leggera crescita sul fronte dei ricavi, in flessione per quanto riguarda l’Ebitda organico after lease in flessione del 12,3% e in peggioramento sul fronte del debito netto adjusted che passerà da 22,164 a 25, 524 miliardi di euro.