Il potenziale del 5G è già da tempo nei radar degli investitori di tutto il mondo, con ricavi derivanti da infrastrutture di rete 5G stimati in 8,1 miliardi di dollari nel 2020. Secondo stime di Gartner, si tratta di un incremento del 96% rispetto al 2019.

Il 5G accelera

Mentre il Covid prosegue il suo percorso di distruzione, molti paesi a livello globale vedono proprio nel 5G e nel suo sviluppo una via per la ripresa e la crescita economica. E’ per questo che un po’ tutti gli stakeholder, dai Governi alle imprese agli investitori, stanno facendo la loro parte perché lo sviluppo del 5G riceva gli investimenti necessari. E’ sotto gli occhi di tutti che la presenza del 5G, soprattutto in ambito ospedaliero, sarebbe alquanto auspicabile per alleggerire il sistema sanitario consentendo migliori livelli di interazione a distanza con i pazienti.

Quello che veniva considerato un business a lungo termine, vale a dire il 5G, sta fiorendo rapidamente anche perché ce n’è più bisogno ora, a causa del virus. Paesi all’avanguardia come Usa, Giappone, Corea del Sud e Cina hanno già sviluppato le prime reti 5G su bande alte, nelle principali città, secondo il report di McKinsey del 2020 “Connected world: An evolution in connectivity beyond the 5G Revolution”.

Apple, primi iPhone 5G

Inoltre, Apple ha appena inaugurato la prima gamma di iPhone 5G, il che ovviamente rappresenta un driver fondamentale per il decollo del mercato.

Insomma, il 5G è in rampa di lancio ed è per questo che vale la pena avvantaggiarsi e sfruttare in anticipo questo trend di crescita ancora sotto stimato dal mercato, sostengono diversi analisti.

Anche perché la supply chain del 5G è lunga e variegata e sono diversi i player coinvolti nel suo sviluppo. Lungo tutta la sua catena, il 5G è destinato a produrre un impatto significativo, dall’infrastruttura che alimenta la rete, alle apparecchiature e ai fornitori di servizi al dettaglio.

Interesse degli investitori

Con la crescita dell’interesse intorno al 5G, ci sono diversi modi in cui gli investitori possono trarne vantaggio ora, secondo stime di Aberdeen Standard Investments:

Gran parte dell’attuale interesse di investimento nel 5G è incentrato sulle torri di comunicazione cellulare. Queste macro tower rappresentano il modo più conveniente per distribuire lo spettro wireless e peraltro sono un asset che in diversi paesi scarseggia.

Inwit prima tower company in Italia

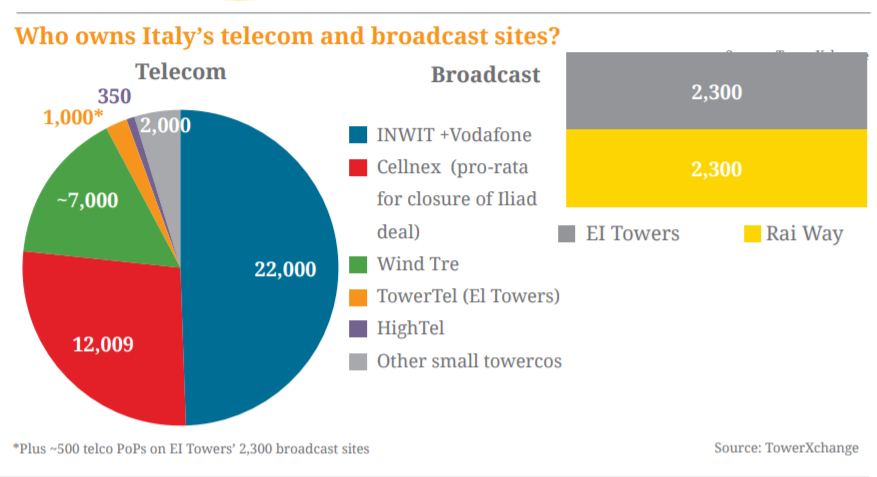

In Italia, la principale tower company del paese è Inwit, nata dalla fusione delle torri di Vodafone e Tim, che controlla 22mila torri sul territorio e guida la diffusione del 5G nel paese. Dopo essere stato inserito il 22 giugno 2020 nel listino principale di Piazza Affari, FTSE MIB, che raccoglie le azioni delle 40 società italiane a più alta capitalizzazione di mercato, il titolo INWIT ora entra anche in uno dei principali listini europei.

A partire da lunedì 21 settembre, l’azione della principale società italiana delle infrastrutture per le tlc wireless è stata inserita nell’importante indice azionario STOXX® Europe 600, composto da 600 delle principali capitalizzazioni di mercato europee e progettato da STOXX Limited.

Tecnologia DAS, coperture indoor di aree circoscritte, e in prospettiva l’apertura anche in Italia del segmento di business delle reti private e locali 5G sono soltanto alcuni dei driver di business di Inwit.

Il mercato, secondo stime, dovrebbe passare da circa 60mila torri cellulari attualmente in funzione a 600mila nel giro di pochi anni.

Torri di broadcasting

Sul mercato italiano, ci sono anche gli operatori che gestiscono le torri di broadcasting televisivo, EI Towers e RaiWay. Sarà interessante in futuro, capire in che modo intendono far evolvere il business in vista della migrazione dei broadcaster dalla banda 700 Mhz e del progressivo tramonto del digitale terrestre, fissato al 2032. Anche se un cambio radicale di modello di business per RaiWay non sembra così facile. Trasformare i ripetitori della rai in torri “low tower, low power” sembra un’impresa un po’ troppo complessa. Magari ci sarà un consolidamento (se ne parla a più riprese da tempo). Vedremo.

Mercato Usa

Negli Usa, ci sono circa 150mila torri sparse nel paese, il 95% delle quali sono di proprietà di operatori privati.

In Europa, ci sono circa 350mila torri, e di queste appena il 20% è di proprietà privata.

Il numero delle torri in Europa è visto in crescita a 450mila siti entro il 2025, secondo un report di Morgan Stanley. C’è da dire che, in ottica 5G, quel che più conta sarà l’aumento esponenziale dei trasmettitori, che secondo stime, aumenterà di un ordine di grandezza ulteriore. Quindi, a fronte di 450mila torri ci saranno almeno 4,5 milioni di trasmettitori per diffondere il segnale sulle alte frequenze del 5G, che hanno bisogno appunto di diversi trasmettitori per propagarsi e di antenne più basse su lampioni, semafori e paline del trasporto pubblico.

Il 5G si diffonderà così di pari passo con la domanda di nuovi servizi, ad esempio lungo le strade o all’interno degli ospedali, con l’installazione di migliaia di trasmettitori lungo le strade, o negli ospedali o negli alberghi.

Molti paesi, però, partono da una base molto più bassa. Il Messico ha soltanto 33mila torri, mentre il Brasile ne ha 61mila, secondo stime di JP Morgan.

Secondo gli analisti, le torri cellulari sono l’investimento singolo più attraente per sfruttare il 5G.

Perché?

Innanzitutto, il 5G richiede un numero superiore di torri per funzionare in modo efficiente e, dati i costi e la complessità di ubicazione e location, la loro costruzione e l’upgrade di altre infrastrutture, le barriere all’ingresso sono elevate. Il che rappresenta un vantaggio non indifferente per chi è già nel business.

Una volta che l’infrastruttura è stata realizzata, però, i costi operativi sono relativamente bassi e le torri hanno un lungo ciclo di vita operativa. Inoltre, va apprezzata anche la potenziale resilienza dell’infrastruttura di comunicazione data la sua scarsa correlazione e volatilità rispetto ad alcune altre classi di attività.

Usa

La maggior parte degli operatori di torri cellulari privati è quotata in borsa e ci sono diversi modi per investire. Per chi sta cercando aziende più mature con sede negli Stati Uniti, Crown Castle International CCI e American Tower AMT generano forti dividendi e crescita stabile, con American Tower che fornisce anche un’esposizione internazionale.

Europa

Per una maggiore crescita, Cellnex Telecom CLNX, con sede in Spagna, continua ad acquistare e consolidare portafogli di torri in Europa, comprese le recenti acquisizioni in Polonia. Cellnex ha costantemente sovraperformato il mercato azionario negli ultimi due anni e, data l’opportunità di privatizzazione in Europa, c’è ancora spazio per la crescita.

Poi c’è Vodafone, che ha annunciato a luglio la nascita di di Vantage Towers, la società delle torri leader in Europa con oltre 68.000 torri in 9 mercati, tra cui l’Italia, dove Vodafone detiene la quota del 33% in INWIT.